今回は「節税対策としての法人化」について解説をしていきます。

法人化する大きな理由の1つが節税対策です。

よくあるのが、売上が大きくなってきたので「最大税率45%の累進課税」から「最大23.2%の法人税」に切り替えたいということですね。

ほかに経費面などでも、個人事業主より法人の方が有利になります。

しかし一方で、法人化には個人事業主にないデメリットもあるため、必ずしも節税対策のみを考えれば良いわけではありません。

そこで今回は「節税対策としての法人化」をメリット・デメリットの面から解説していきます。

節税対策を考えているなら、ぜひ参考にしてみてください。

目次

節税対策を目的として法人化はあり?

結論から言えば、節税を目的として法人化するのはもちろんありです。

後述しますが、とくに個人事業主としての年収(利益、所得)が800万円を超えたタイミングでは、法人化することで節税面でのメリットを得られる可能性が高いです。

冒頭でもお話ししたとおり、法人化のデメリットと照らし合わせて判断する必要はありますが、節税対策として法人化を検討してみるのは良いでしょう。

法人化による税金面でのメリット

法人化による税金面でのメリットとしては以下が挙げられます。

- 最大税率を下げられる

- 給与所得控除を適用できる

- 所得分散ができる

- 経費にできる幅が広がる

- 欠損金の繰越控除可能期間が長くなる

- 消費税の課税事業者になるタイミングを遅らせられる

それぞれ解説していきます。

税金面でのメリット1.「最大税率を下げられる」

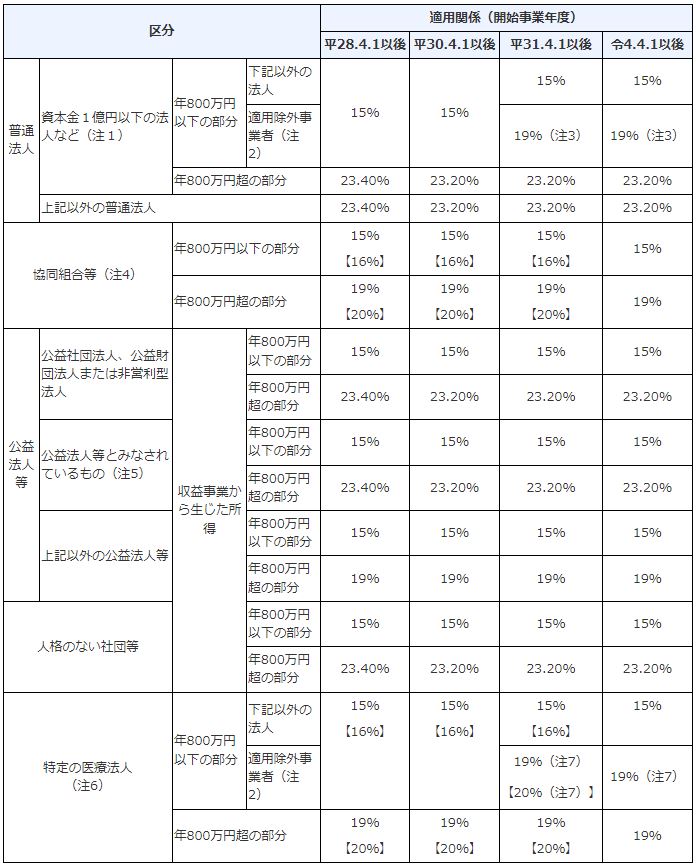

法人化によって個人事業主の所得税(累進課税)から法人税に切り替わることで、最大税率が下がります。

累進課税の最大税率は45%ですが、法人税の最大税率は23.2%です。

詳しくは以下の表のようになります。

〇所得税(累進課税)

引用:国税庁_所得税の税率

〇法人税

引用:国税庁_法人税の税率

このように法人税の方が所得税よりも最大税率が低いため、利益が上がれば上がるほど法人化による節税効果は高くなります。

税金面でのメリット2.「給与所得控除を適用できる」

法人化することで、社長個人の所得に対して給与所得控除を適用できるようになります。

個人事業主の場合は、売上から経費を差し引いた残りが課税所得となります。

一方法人の場合、社長個人の所得は役員報酬(給与所得)となるため、給与所得控除を適用できるわけです。

さらに役員報酬については、法人側の経費として計上できます。

これにより、給与所得控除の分だけ節税できるわけですね。

税金面でのメリット3.「所得分散ができる」

法人化すれば、親族などを役員にして役員報酬を支払うことで、その人数分所得を分散可能です。

たとえば家庭で年収800万円の役員報酬が欲しい場合、社長1人であれば年収800万円の税率で所得税を納めることになります。

一方、配偶者が役員として従事している場合、役員報酬を1人400万円にすることで税率を下げつつ、2人分の給与所得控除、基礎控除を受けることが可能です。

これにより、大きな節税効果を期待できます。

税金面でのメリット4.「経費にできる幅が広がる」

個人事業主から法人化することで、経費にできる幅が広がります。

幅が広がるのは、主に以下のような経費です。

- 住居費

- 出張手当

- 車両関連費

- 生命保険

- 退職金

細かく言えばほかに色々ありますが、とくにこれらは法人化することで経費にできる幅が大きく広がります。

法人化による経費の変化については別記事で詳しく解説しているので、そちらについても併せて確認してみてください。

⇒法人化によって経費にできる範囲が広がる!個人事業主との違いとは?

税金面でのメリット5.「欠損金の繰越控除可能期間が長くなる」

法人化することで、欠損金(赤字)の繰越控除可能期間を伸ばすことができます。

個人事業主の場合は赤字の繰り越しが3年間しかできませんが、法人であれば10年間繰り越し可能です。

※平成30年4月1日前に開始した事業年度において生じた欠損金額の繰越期間は9年まで

たとえば赤字になる準備期間が長いビジネスの場合、税金のことを考えると法人化してしまった方が有利になります。

税金面でのメリット6.「消費税の課税事業者になるタイミングを遅らせられる」

売上が1,000万円を超えるタイミングで法人化すれば、消費税の課税事業者になるタイミングを2年間遅らせることができます。

というのも消費税課税事業者になることを義務付けられているのは、売上が1,000万円を超えた2年後だからです。

そしてこの「2年後」というカウントは、個人事業主から法人化することでリセットされます。

つまりタイミングを見計らって法人化することで、一時的に消費税の納税を免れることができるわけです。

ただし、令和5年10月から始まったインボイス制度によって少し話が変わってきました。

インボイス制度とは、「仕入税額控除を適用するためにはインボイスの入手と保存が必要となり、そのインボイスを交付できるのはインボイス発行事業者のみである」という制度です。

そしてインボイス発行事業者になれるのは課税事業者のみです。

つまり自分が課税事業者でないと、自分からの請求書では取引先が仕入税額控除をできなくなるということですね。

これによって取引先との都合で売上1,000万円以下でも消費税課税事業者になっている場合は、消費税関連の節税メリットを得ることは難しいでしょう。

法人化のデメリット

ここまで法人化することによる税金面でのメリットを解説してきましたが、一方で法人化には以下のようなデメリットもあります。

- 法人設立、閉鎖には手間や費用がかかる

- 従業員も社会保険に加入させないといけない

- 事務作業の手間が増える

- 赤字でも納税が発生する

- 交際費のルールが厳格化する

法人化する際にはメリットだけでなく、これらのデメリットと合わせてよく検討する必要があります。

法人化によるデメリットや税金面以外でのメリットについては別記事で解説しているので、そちらも併せてご確認ください。

⇒個人事業主から法人化するタイミングは?メリットや手続き、費用について解説

法人化を検討すべきタイミング

法人化を検討すべきタイミングとしては、下記の3つが考えられます。

- 年収(利益、所得)が800万円を超えたタイミング

- 年間の売上が1,000万円を超えたタイミング

- 事業拡大を考えているタイミング

年収が800万円を超えたタイミングは、節税面でのメリットが大きくなるタイミングです。

年間売上1,000万円超えのタイミングは消費税課税事業者になるタイミングで、先にもお話ししたとおり、法人化することで一時的に消費税の課税時期を遅らせることができます。

あとは法人化によって社会的信頼度が増すため、事業拡大を考えているタイミングというのもありでしょう。

法人化を検討するタイミングについて詳しくは別記事で解説しているので、そちらもご確認ください。

⇒個人事業主から法人化するタイミングは?メリットや手続き、費用について解説

節税対策で安易に法人化するのはキケン!

ここまでお話ししたとおり、法人化することで節税対策になるケースは確かに多いですが、だからといって安易に法人化することはキケンです。

法人化にはデメリットもありますし、素人が節税効果を計算して法人化した結果、結局損になってしまうケースもあります。

そのため法人化を検討しているなら自分だけで判断せず、税理士などの専門家に相談するのがおすすめです。

池上会計では法人化に関するご相談については初回無料とさせていただいています。

もちろん無理に法人化を勧めることはなく、法人化すべきタイミングでなければそのことをしっかりとお伝えさせていただきますので、ぜひ1度ご相談ください。

【まとめ】法人化による節税効果をしっかりシミュレーションしよう

今回は節税目的での法人化について解説をしてきました。

結論からいうと、もちろん節税対策を目的とした法人化はありです。

しかし法人化にはデメリットもありますし、節税効果などの計算を間違えていると逆に損になってしまうパターンもあるため、まずは専門家に相談してみることをおすすめします。

池上会計では法人化に関するご相談は初回無料とさせていただいています。

さらに面倒な法人化の手続きをすべて丸投げしていただける「法人化丸投げパック」のご用意もありますので、ぜひお気軽にご連絡ください。