今回は「個人事業主から法人化するタイミングやメリット」について解説していきます。

個人事業主からビジネスを始めて、売上が順調に上がってきたときに考えるのが法人化です。

とくに節税目的で法人化を考えるケースが多いですね。

ただ一方で、「本当に自分のビジネスを法人化するべきなのか?」、「どのタイミングで法人化を検討すべきなのか?」と悩む人も同じく多いです。

そこで今回は、「どのタイミングで法人化するべきなのか」、「法人化すればどのようなメリットがあるのか」、「個人事業主から法人化する手続きや費用」などについて、税理士目線で解説していきます。

もし法人化について悩んでいるなら、ぜひ参考にしてください。

目次

法人化(法人成り)とは

法人化(法人成り)は、法人を設立し、個人事業主としてやっていた事業を引き継ぎ行っていくことです。

では「法人」とはなんなのかというと、法律で人格を認められた組織のことを指します。

ちなみに法人に認められている人格のことを法人格といいます。

法人化する(法人を設立する)とは、「組織としてこの法人格を取得することである」と言っても良いでしょう。

個人事業主は自分個人の人格で事業を行いますが、法人化すると事業を法人格に引継ぎ、自分(経営者)は法人という組織の一員となります。

もちろん、法人化しても自分(経営者)が事業の決定権を持っていることに違いはありません。

ただ、たとえば取引先や金融機関と契約を結ぶ場合、その当事者は自分ではなく法人格となります。

このように法人化とは、法人という人格を持った組織をつくり、事業を引き継ぐ行為です。

個人事業主から法人化を考える3つのタイミング

個人事業主から法人化を検討するべきタイミングとしては以下の3つが挙げられます。

- 年収(利益、所得)が800万円を超えたタイミング

- 年間の売上が1,000万円を超えたタイミング

- 事業拡大を考えているタイミング

1つずつ解説していくので、ぜひ参考にしてください。

法人化を検討するタイミング1.

「年収(利益、所得)が800万円を超えたタイミング」

まず年収(利益、所得)が800万円を超えたタイミングです。

この時点で個人事業主から法人化すると、税金が安くなる可能性が高くなります。

というのも個人事業主の場合、所得税が累進課税となっているからです。

累進課税によって、以下の表のように所得が上がれば上がるほど税率が高くなり、最高で45%にまで膨れ上がります。

引用:国税庁_所得税の税率

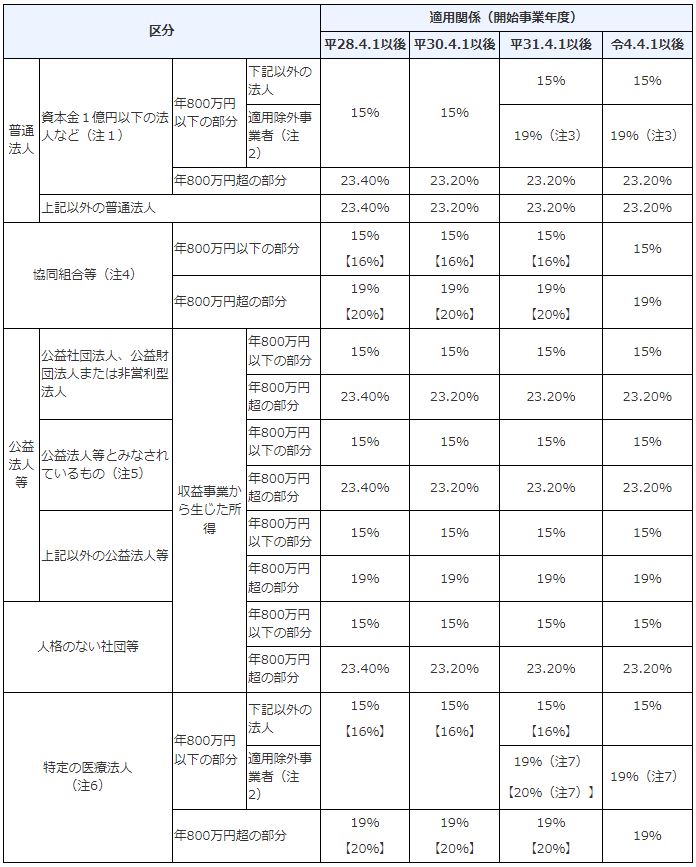

一方で、法人税の場合は、以下の表の1番上にある「普通法人」のところを見ていただけばわかるとおり、高くても23.20%の税率です。

引用:国税庁_法人税の税率

個人事業主の所得税は累進課税でどんどん税率が上がるのに対し、法人税は年収800万円を超えた部分は一定になるわけですね。

この関係により、法人化した方が節税できる可能性が高くなってくるタイミングが年収800万円を超えた時点となります。

もちろん、所得税控除や自分の給与をいくらに設定するかなどによっても状況は変わってくるので一概にはいえませんが、1つの目安として覚えておくと良いでしょう。

個人事業主と法人の詳しい税率や、法人化するべきタイミングの目安については別記事で詳しく解説しているので、そちらも併せてご参照ください。

⇒法人化する年収、売上の目安は?個人事業主や投資家向けにタイミングを解説

法人化を検討するタイミング2.

「年間の売上が1,000万円を超えたタイミング」

次に売上が1,000万円を超えるタイミングですが、これは消費税に関係しています。

というのも、売上が1,000万円以下の事業者は免税事業者になることで消費税の納税を免除されますが、売上が1,000万円を超えた2年後から課税事業者と消費税を納税することが義務付けられているんです。

この「2年後」というのがミソで、個人事業主から法人化することカウントがリセットされます。

つまり、売上が1,000万円を超えた翌年に法人化すれば、課税事業者になるのはそこから2年後で良いというわけですね。

ただし、2023年10月からインボイス制度が導入されることで状況は少し変わってきています。

インボイス制度によって売上1000万円以下でも課税事業者になるケースが増えてきていることから、そういった個人事業主の場合は、売上1,000万円が法人化の目安とはなりません。

売上1,000万円は、あくまでも免税事業者であれば法人化を考えるタイミングであるということですね。

法人化するタイミング3.

「事業拡大を考えているタイミング」

事業拡大を考えている場合も法人化を検討すべきタイミングです。

個人事業主から法人化することで、以下のような点で有利となります。

- 資金調達がしやすくなる

- 法人限定の仕事も請けられるようになる

- 信用や信頼が高まる

銀行などから融資を受けたい場合は、個人事業主より法人の方が有利です。

また、企業によっては法人にしか仕事を発注しないと決めているところもありますが、法人化すればそういった仕事も請けられるようになります。

あとは、法人であれば信頼性も高まるため、営業をするときに有利になるというメリットも大きいですね。

これらの理由から、事業拡大に力を入れていこうと考えたタイミングで、1法人化することを検討してみると良いでしょう。

個人事業主から法人化するメリット・デメリット

先に説明したタイミングによって状況は変わりますが、個人事業主からの法人化にはメリットもあればデメリットもあります。

ここからは法人化のメリット・デメリットについて解説していくので、ぜひ参考にしてください。

個人事業主から法人化する7つのメリット

個人事業主から法人化するメリットは以下のとおりです。

- 税制上有利になる

- 取引先や金融機関からの信用が高くなる

- 採用がしやすくなる

- 赤字(欠損金)を10年間繰り越せる

- 個人の責任範疇が制限される

- 決算期を自分で決められる

- 社会保険に加入できる

事業の状況によっては、それぞれがかなり大きなメリットとなる可能性もあります。

それでは1つずつ解説していきましょう。

法人化のメリット1.

「税制上有利になる」

個人事業主から法人化することで、以下の面で税制上有利になります。

- 役員報酬を経費にできる

- 退職金を経費にできる

まず役員報酬を経費にできることから、所得を分散することが可能です。

自分に対する報酬を経費にできるのはもちろん、たとえば親族に役員として仕事をしてもらって、その親族に役員報酬を支払えばさらに所得を分散できます。

これが個人事業主の場合、一般の従業員に対する給与は必要経費にできますが、生計をともにする家族への給与支払いは経費として認められません。

このように所得分散を考えるなら、個人事業主よりも法人の方が有利です。

また、自身に対する退職金についても、法人であれば損金として認められます。

個人事業主の場合、青色事業専従者に対する退職金が認められていません。

そのため、場合によっては法人化することで数百万円から数千万円の節税になることもあります。

ただし、給与についても退職金についても、職務内容に対して法外な金額に設定した場合は税務署に指摘される可能性があるので注意してください。

法人化のメリット2.

「取引先や金融機関からの信用が高くなる」

個人事業主から法人化することで事業に対する信用が上がります。

取引先からの信用が上がればより大きな仕事を任せてもらえますし、金融機関からの信用が上がれば融資を受けやすくなります。

そのため信用を上げるということは、事業を拡大するうえでは非常に重要なことです。

だからこそ「事業拡大を考えるタイミング = 法人化を考えるタイミング」とだと言えます。

法人化するメリット3.

「採用がしやすくなる」

法人化は、人材採用の面でも有利になります。

個人事業主から法人になることで信用や信頼が上がるのは、なにも取引先や金融機関に対してだけではありません。

求職者に対しても、信用や信頼を上げることができます。

とくに昨今の日本人は安心・安全を求める傾向が強いため、個人事業主が出している求人より法人が出している求人の方が人が集まりやすいです。

法人化するメリット4.

「赤字(欠損金)を10年間繰り越せる」

個人事業主は赤字(欠損金)の繰り越しが3年間しかできませんが、法人であれば10年間繰り越せます。

そのため赤字になる準備期間が長いビジネスの場合、法人化してしまった方が有利です。

ちなみに個人事業主の3年赤字繰り越しについても、認められているのは青色申告の場合のみなので注意してください。

法人化するメリット5.

「個人の責任範疇が制限される」

個人事業主から法人化することで、個人で追ってしまう責任の範疇を制限できます。

法人として契約しているものについては個人で責任を取るのではなく、法人として責任を取ることになるからです。

たとえば「法人としてお金を借りていたけど返せなくなって廃業した」という場合、借金返済の責を負うのは法人格であり、社長個人ではありません。

しかし個人事業主の場合はすべて個人で契約をするため、借金が個人に残ってしまいます。

そういった意味では、法人化することでリスクが減らせる、とも言えるでしょう。

ただし、法人であっても社長自身が法人格の連帯保証人となっていた場合は、個人に対して返済の責が発生するので注意が必要です。

法人化するメリット6.

「決算期を自分で決められる」

個人事業主の場合は年末が決算期となりますが、法人であれば決算期を自由に設定できます。

たとえば繁忙期を避けて決算期を設定したり、資金繰りを考慮して決算期を設定したりと、融通が利くわけですね。

とくに年末が繁忙期となる事業をしているなら、決算期を自由に設定できるメリットは大きいはずです。

ちなみに税務署に届出を行えば、あとから決算期を変更することもできます。

法人化するメリット7.

「社会保険に加入できる」

個人事業主から法人化することで、経営者であっても社会保険に加入できます。

社会保険の方が保障が厚く、収入条件を満たした配偶者などを被扶養者にすることもできるため、可能なら社会保険に加入したい、と思っている個人事業主は多いです。

ただし、会社社長は労働基準法における労働者ではないため、法人化しても労働保険(雇用保険・労災保険)の加入対象とはならないので注意してください。

個人事業主から法人化する5つのデメリット

ここまで説明したように個人事業主から法人化することにはさまざまなメリットがありますが、同時に以下のようなデメリットも存在しているので注意が必要です。

- 法人設立、閉鎖には手間や費用がかかる

- 従業員も社会保険に加入させないといけない

- 事務作業の手間が増える

- 赤字でも納税が発生する

- 交際費のルールが厳格化する

これらは事業や状況によっては、無視できないほど大きなデメリットとなります。

しっかり把握しておくためにも、1つずつ確認していきましょう。

法人化のデメリット1.

「法人設立、閉鎖には手間や費用がかかる」

法人の設立・閉鎖には、手間や費用がかかります。

そのため法人は簡単に設立したり、閉鎖したりはできません。

ちなみに費用面については法人設立手続きで、株式会社ならおよそ22万円~25万円、合同会社なら10万円~11万円程度の費用がかかります。

法人化のデメリット2.

「従業員も社会保険に加入させないといけない」

個人事業主の場合は、雇用している従業員が5名以下であれば社会保険の加入は任意です。

しかし法人化することで、従業員数や雇用の有無を問わずに社会保険の加入が義務付けられます。

社会保険料については会社と従業員の折半となるため、法人化するさいはそのコストも計算に入れておかなければいけません。

法人化のデメリット3.

「事務作業の手間が増える」

個人事業主から法人化することで、事務作業や会計処理の手間が増えます。

そのため自分は本業に専念したいと考えるなら、会計事務所と顧問契約を結ぶか、新しく事務員を雇うか、という検討をしなければいけません。

顧問契約を結んだり人を雇ったりすれば当然その分コストは上がるので、その点は理解しておきましょう。

法人化のデメリット4.

「赤字でも納税が発生する」

個人事業主から法人化することで、赤字の場合でも法人住民税を納めなくてはいけなくなります。

法人の場合、住民税の均等割があり、地域や会社規模にもよりますが、最低でも年に7万円ほどの住民税がかかってくるのです。

法人住民税は個人事業主のように赤字でも0円にならない、という点をおさえておいてください。

法人化のデメリット5.

「交際費のルールが厳格化する」

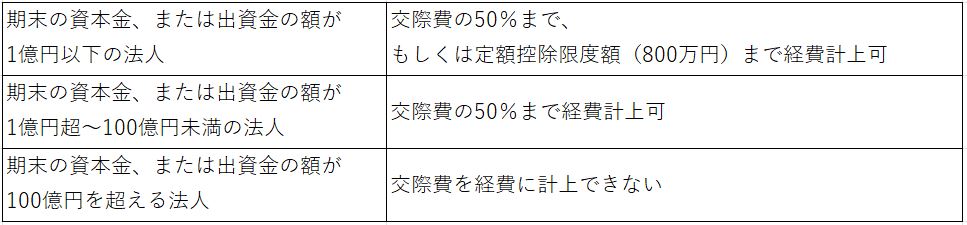

個人事業主であれば交際費はすべて経費にできましたが、法人化することでルールが厳格化し、すべてを経費にできなくなります。

交際費のルールが、期末の資本金、または出資金の金額によって以下のように定められているからです。

もし個人事業主の時点で交際費が多いようなら、法人化を見送った方が良いケースもあるでしょう。

個人事業主から法人化する手続き

個人事業主から法人化するさいは、以下の手順で手続きを進めてください。

〇法人設立時の手続き

- 会社の基本事項を決める

- 会社用の印鑑を用意する

- 定款を作成し、認証を受ける

- 資本金を払い込む

- 登記申請をする

〇法人設立後に必要な手続き

- 会社名義の銀行口座を開設する

- 個人事業の廃業手続きを行う

- 登記事項証明書、印鑑証明書を取得する

- 法人設立届出書を提出する

- 労働保険、社会保険の加入手続きを行う

法人化の手続きについて、詳細は別記事にまとめていますので、そちらも併せてご参照ください。

⇒個人事業主から法人化する手続きを流れで解説!かかる費用や時間は?

これらの手続きが終われば、いよいよ法人として事業を開始します。

個人事業主から法人化するために必要な費用

個人事業主から法人化する場合、株式会社でおよそ22万円~25万円、合同会社で10万円~11万円程度の費用がかかります。

必要な費用の内訳は以下のとおりです。

〇株式会社

- 定款用収入印紙代

- 定款の謄本手数料

- 定款の認証手数料

- 登録免許税

〇合同会社

- 定款用収入印紙代

- 登録免許税

これら法定費用のほかに、資本金、税金、備品代や人件費などの諸費用、オフィスの家賃などもかかってくるので、費用の管理は計画的に行いましょう。

法人化に必要な資本金はどれくらい?

法人化するさいの資本金ですが、100万円~500万円程度の企業が多いです。

ちなみに、資本金平均額はおよそ300万円程度となっています。

ただ、必ずしも多額の資本金がないと法人を設立できないわけではありません。

2006年以降は最低資本金制度がなくなったため、今は資本金1円でも法人を設立できます、

ただし、資本金を安くし過ぎてしまうと対外的な信用が低くなるため、1円起業をおすすめはしません。

資本金が低すぎると融資を受けにくくなったり、取引先を探しにくくなったりしてまいます。

そうならないためにも、事業規模にもよりますが、資本金は100万円~500万円程度に設定しておくと無難です。

法人化するさいに使える補助金、助成金

法人化するさいに使える補助金、助成金には以下のようなものがあります。

- 小規模事業者持続化補助金

- ものづくり・商業・サービス生産性向上促進補助金

- IT導入補助金

- 事業承継・引継ぎ補助金

- キャリアアップ助成金

- 地域雇用開発助成金(地域雇用開発コース)

- トライアル雇用助成金(一般トライアルコース)

実はこのように、補助金、助成金は多く用意されています。

法人化するさいに使える補助金、助成金については別記事で詳しく解説しているので、そちらも併せてご確認ください。

⇒法人化するときに使える補助金・助成金まとめ!申請時の注意点も解説

しっかり情報収集をして、使えそうなものはバンバン使っていきましょう。

個人事業主から法人化するときは専門家に相談するべき

個人事業主からの法人化を考えているなら、税理士などの専門家に相談することを強くおすすめします。

なぜなら、

- 法人化することでどれくらい税金が減るのか?

- 法人化するさいの手続きをどう進めれば良いのか?

- 使える助成金、補助金にはどのようなものがあるか?

- 法人化すればどれくらいの融資が受けられるのか?

- そもそも本当に今が法人化するべきタイミングなのか?

といった疑問に対し、個別に具体的なアドバイスをもらえるからです。

実際のところ、同じくらいの規模の事業であっても、状況や今後の計画が違えば法人化すべきか否かは変わってきます。

このあたりを自分だけで判断するのは難しいので、1度専門家に相談した方が良いというわけですね。

あとはもちろんアドバイスをもらうだけでなく、手続きや税務処理を依頼することもできます。

ちなみに私たち池上会計は、「お客様の結果を出すこと」をモットーとして法人化の支援を行っています。

私たちは、ただ税務処理や手続きをするだけではありません。

「どうすればお客様に利益が出るのか」、「事業がさらに成長するのか」ということを本気で考えてお客様と関わっています。

だからこそ、もし今まさに法人化を考えているなら、ぜひ1度池上会計にご相談ください。

今なら、初回相談は無料とさせていただいています。

【まとめ】個人事業主から法人化するときはよく考えるべき

今回は、個人事業主から法人化するべきタイミングや、法人化したさいのメリット・デメリットを解説してきました。

法人化するべきタイミングの目安はあるものの、結局のところ法人化すべきかどうかは各事業によって異なります。

同じような所得や売上であっても、「どのような事業をやっているのか」、「今後どのように事業を拡げていきたいのか」によって判断が変わってくるからです。

だからこそ法人化をするさいは、専門家に相談したうえで、よく考えてから判断するようにしましょう。

この記事で紹介したとおり、法人化には大きなメリットがある反面、デメリットもあります。

とはいえ逆に法人化するべきタイミングでしない場合も、無駄な税金を払い続けてしまうといった大きなデメリットがあるため、とりあえず個人事業主のままでいれば問題ない、というわけでもありません。

重要なのは、然るべきタイミングでしっかりと法人化を検討してみることです。

とはいえ素人判断は難しい部分なので、法人化を検討する場合は、ぜひ池上会計にご連絡ください。

初回相談無料で、お客様の利益が最大化するアドバイスをさせていただきます。