今回は、法人化を考えるべき年収や売上の目安について解説していきます。

利益や売上が伸びてきて法人化を考え出しているものの、どのタイミングで法人化すれば税制上有利になるのか、という点までは把握できていない方も多いです。

実際、法人化するべきタイミングは各事業者の状況や戦略にもよるので一概には言えないのですが、「このタイミングで1度法人化について考えてみるべき」という目安は存在しています。

その目安を逃してしまうと、余分な税金を払い続けてしまったり、事業を伸ばすさいの足枷になってしまったりするので注意が必要です。

そこで今回は、「個人事業主」、「個人投資家」がどれくらいの年収、売上に達した時点で法人化を考えるべきか、について税理士目線で詳しく解説していきます。

法人化するさいの注意点についても解説していくので、ぜひ参考にしてください。

個人事業主が法人化するべき目安とは?

ここからは「個人事業主が法人化するべき目安」について、以下の3つの観点から解説していきます。

- 年収(利益、所得)の目安

- 売上の目安

- その他、法人化を考えるべきタイミング

自分の事業があてはまっていないか、確認してみてください。

法人化するべき年収(所得、利益)の目安

個人事業者の場合、一般的には年収(事業所得)が800万円を超えたラインが法人化の目安になると言われています。

なぜ800万円かというと、おおよそこのあたりから法人化した方が税金の負担額が低くなるケースが多いからです。

個人事業主の場合、かかってくる主な税金は以下のとおりです。

- 所得税

- 個人住民税

- 個人事業税

個人事業主への住民税は一律10%なっているため、累進課税に10%を足した数字が所得にかかる税率となります。

〇所得税(累進課税)

引用:国税庁_所得税の税率

たとえば年収800万円の場合、「所得税23% + 住民税10%」の33%です。(所得控除については一旦考慮していません)

さらに業種や所得によっては、個人事業税が3%~5%かかってきます。

ただし、個人事業税については課税される事業が絞られていたり、290万円の控除があったりすることから、すべての事業主に課せられるわけではありません。

※2023年9月時点

一方、法人の場合、かかってくる税金は以下のとおりです。

- 法人税

- 法人住民税

- 事業税

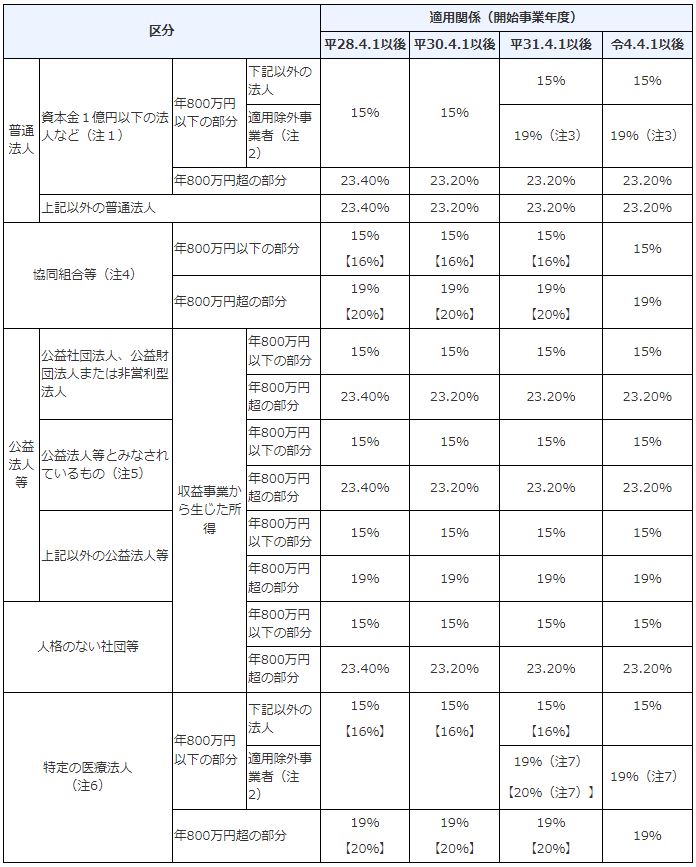

法人税は累進課税の所得税と違い、年間800万円を超えた部分からは以下のとおり一定の税率となります。

〇法人税

引用:国税庁_法人税の税率

表では少しわかりにくいかもしれませんが、一般的な法人であれば1番上の「普通法人」というところを確認してみてください。

わかりやすくまとめると、資本金が1億円以下の法人であれば、年間利益800万円以下の部分までは15%~19%、年間利益800万円を超えた部分に対しては23.2%の税率となっています。

資本金が1億円を超えている法人の場合は、年間利益にかかわらず23.2%で固定です。

一方、累進課税の場合、年間所得が6,950,000円~8,999,000円の時点では税率23%ですが、そこからさらに年収(所得)が上がれば最高税率は45%にもまで達するため、23.2%で頭打ちになる法人税との差はかなり大きいと言えます。

※2023年9月時点

また例として、大阪府の法人住民税と事業税については以下のとおりです。

〇法人住民税(法人府民税)

引用:大阪府_法人府民税・法人事業税・特別法人事業税・地方法人特別税の税率一覧

〇事業税

引用:大阪府_法人府民税・法人事業税・特別法人事業税・地方法人特別税の税率一覧

これらを考慮して、たとえば年間800万円以上の利益に対してだと、合計の税率は以下のとおりとなります。

23.2%(法人税) + 1%(法人住民税) + 7%(事業税) = 31.2%

「年収800万円の個人事業主」の所得税と住民税を足した税率が33%だったので、この時点で数字のうえでは法人の方が有利になります。

さらに法人の場合、年間800万円を超えてからは税率が一定となりますが、個人事業主の場合は累進課税によってさらに税率が上がっていきます。

つまり年間800万円を超えた時点から所得が上がれば上がるほど、法人税の方が有利になっていくわけですね。

このような部分を考慮して、「年収(所得)800万円が法人化の目安である」と言われています。

ただし、自分への給与支払いをいくらに設定するのか(給与所得にも別途税金がかかる)、保険料の負担がどれくらいになるのか、などによっても状況は変わってくるので、一概に「年収800万円を超えたら必ず法人化するべき」と言えるわけではありません。

実際に法人化するべきかどうかは各事業ごとにケースバイケースであり、年収800万円はあくまでも目安でしかない、という点は理解しておきましょう。

法人化するべき売上の目安

個人事業主が法人化を検討するべき目安として、売上が1,000万円を超えるタイミングというのもあります。

なぜ売上1,000万円が法人化の目安になるかというと、売上1,000万円を超えた2年後から消費税課税事業者となることが義務付けられるからです。

そしてこの「2年後」という部分ですが、実は個人事業主から法人化することでカウントがリセットされます。

たとえば売上1,000万円を超えた翌年に法人化をした場合、消費税課税事業者になるのは法人化してから2年後で良い、ということです。

そのため売上1,000万円を超えたタイミングで上手く法人化すれば、一時的とはいえ消費税の納税を免れることができるわけですね。

ただし、令和5年10月から始まるインボイス制度によって、最近は少し話が変わってきています。

というのも、インボイス制度によって売上が1,000万円に満たない事業者でも消費税課税事業者になるケースが増えているからです。

その場合、売上1,000万円を目安に課税事業者になるわけではないため、法人化の目安にもなりません。

さらにいえば、売上1,000万円を目安に法人化しても一時的に消費税の納税から免れるだけなので、年収(所得、利益)やそのほかの目安と比べると、売上1,000万円はややメリットの弱い目安であると言えるでしょう。

年収、売上以外にも法人化を考えるべきタイミングはある

ここまで法人化の目安として年収(所得、利益)や売上を挙げてきましたが、それ以外にも事業の拡大を見据えて法人化を検討すべきタイミングがあります。

具体的には、以下のようなケースですね。

- 資金調達が必要なとき

- 法人でないと契約できない案件が来たとき

まず、融資を受ける場合は、当然個人事業主より法人の方が有利です。

さらに法人でしか活用できない助成金や補助金もあるため、資金調達を考えるなら法人化も同時に検討してみるべきだと言えるでしょう。

また、企業によっては「法人としか契約しない」というところもあります。

そういったところから案件が来て、さらに今後の仕事にも繋がりそうであれば、これを機に法人化を検討するべきです。

このように事業を拡大する場合は個人事業主より法人の方が有利であるため、何かしらのチャンスが巡ってきたときが法人化を考える1つのタイミングとなります。

個人投資家が法人化するべき目安は?

ここまで個人事業主が法人化する目安について解説をしてきましたが、これが個人投資家となると話が変わってきます。

結論からいうと、個人投資家が法人化を検討すべき目安を年収や売上といった数字で出すのは難しいため、最終的にどれだけの税金を納めているか、で考えるべきです。

なぜなら個人投資家の場合は、所得税の課税方式が2つあるからです。

- 総合課税制度

- 分離課税制度

総合課税制度は、各種所得を合算して、累進課税で納める課税方式です。

累進課税ということで、所得に応じて税率が5%~45%と大きく変動し、また住民税10%も併せて納税することになります。

たとえば2023年9月時点では、「仮想通貨」による所得は雑所得となり、総合課税制度で納めなければいけません。

一方、分離課税制度は、ほかの所得と合算せず、分離して計算して納税する課税方式です。

たとえば分離課税制度を適用できる株式投資で利益を得た場合、税率は「所得税15% + 住民税5%」の合計20%が基本となり、かつ所得金額によって変動しません。(2023年9月時点では、追加で復興特別所得税が加算されます)

主に「株式投資」や「国内口座を利用してのFX」の場合、この分離課税制度を活用できます。

このように投資家の場合、どのような投資で利益をあげているかによっても大きく税率が変わってくるため、一概に年収や売上で法人化するべき目安を表すことができないわけですね。

そのため、利益が増えてきたなと感じたら、確認の意味で1度税理士に相談してみることをおすすめします。

法人化するときの注意点

ここまで個人事業主、個人投資家が法人化を検討するべき目安について解説してきましたが、同時に法人化には以下のような注意点もあるので注意が必要です。

- 法人の設立、閉鎖には手間と資金がかかる

- 厚生年金、健康保険への加入が必須になる

- 赤字でも税金が発生する

- 交際費のルールが厳格化する

- 会計や事務手続きの手間が増える

年収や売上が法人化の目安に至ったとしても、これらの注意点を考慮して法人化を見送るといった判断をすることもあります。

法人化で後悔しないためにも、1つずつ解説していきましょう。

法人の設立、閉鎖には手間と資金がかかる

法人の設立、閉鎖には手間とお金がかかります。

費用面でいうと、法人設立手続きには実費で22万円~24万円、法人解体には7万円~8万円が必要です。

これらの手間や費用と比べて法人化のメリットが小さい場合は、法人化を見送ることも十分にあり得ます。

厚生年金、健康保険への加入が必須になる

法人化すると、厚生年金保険や健康保険への加入が必須になります。

厚生年金や健康保険に加入することで国民年金や国民健康保険より手厚い補償を受けられる点はメリットです。

しかし、保険料は会社と社員での労使折半となるため、法人化することで保険料の負担が大きく上がる可能性があります。

赤字でも税金が発生する

法人の場合、たとえ赤字であっても法人住民税を納税しなければいけません。

これは法人住民税の均等割によるもので、住んでいる地域や会社の規模によっても変わってきますが、たとえ赤字であっても7万円程度が住民税として課税されます。

個人事業主の場合は、赤字なら所得税、住民税の納税は不要となるので、その点は法人化のデメリットであると言えるでしょう。

交際費のルールが厳格化する

法人化することにより、交際費のルールが厳格化され、全額を経費計上できなくなる可能性があります。

期末の資本金、または出資金の額が1億円以下の法人であれば、交際費の50%まで、もしくは定額控除限度額(800万円)までであれば、損金として計上が可能です。

期末の資本金、または出資金の額が1億円超~100億円未満の法人の場合は、交際費の50%まで経費計上できます。

そして期末の資本金、または出資金の額が100億円を超える法人については、交際費を経費に計上することはできません。

法人化することでこのようなルールが課されるため、個人事業主の時点で交際費を多く計上している場合は注意が必要です。

会計や事務手続きの手間が増える

個人事業主に比べ、法人は会計や事務手続きの手間が大きいです。

そのため、もし個人事業主時代に自分で確定申告をやっていたなら、これを機に税理士と契約を結ぶか、事務スタッフを採用するかを検討しなければいけません。

当然、そのための経費(顧問料や人件費)がかかってくるので、その点は理解しておきましょう。

法人化の目安は専門家に聞くべき

実際に法人化するべきかどうかは、専門家である税理士に相談して決めることをおすすめします。

ここまで法人化の目安について解説してきましたが、あくまでも目安でしかなく、細かい状況などは各事業者によって変わってくるからです。

税理士に相談すれば、「法人化することでどれくらい納税額が変わってくるのか」、「どのようなメリットやデメリットが考えられるか」という点まで教えてもらえます。

もちろん、私たち池上会計にご相談にいただいても大丈夫です。

とくに私たちは「お客様に結果を出していただくこと」をモットーにしており、法人設立の手続きだけなく、節税や融資など、さまざまなご相談に対応しています。

1回目のご相談は無料なので、もし法人化を検討されているなら、ぜひ1度下記よりご連絡ください。

【まとめ】法人化の目安となる年収、売上に達したら1度考えよう

今回は法人化の目安について、年収(利益、所得)、売上、その他の要因、という観点で解説してきました。

正直なところ、目安の年収や売上に達したからといって、すべての個人事業主(個人投資家)が法人化するべきだとは言えません。

なぜなら、各事業者によって細かい状況は違うからです。

とはいえ、法人化の目安となる年収、売上に達した時点で、1度法人化を検討してみることをおすすめします。

法人化すべきタイミングを逃してしまうと、余分な税金を何十万円、何百万円と支払い続けることになる可能性もあるからです。

さらに法人化しないことで、大きなビジネスチャンスを逃すケースもあります。

そうならないためにも、目安となる年収、売上に達した時点で1度立ち止まってみて、税理士などの専門家にも相談したうえで、実際に法人化するのかどうかを考えてみると良いでしょう。

もしどこに相談すれば良いかわからないなら、初回無料相談を実施中ですので、ぜひ池上会計にご一報ください。